Инструменты налогового стимулирования наибольшую эффективность проявляют в отношении регулирования малого предпринимательства. Налоговую политику Российской Федерации в отношении субъектов малого бизнеса можно охарактеризовать как целенаправленное уменьшение предельных налоговых ставок и снижение прогрессивности налогообложения при достаточном сокращении налоговой базы на фоне расширения применения налоговых льгот.

Говоря о налоговой политике в отношении малого бизнеса, следует отметить, что в России в этом направлении за последние годы сделано немало. Так, среди наиболее актуальных налоговых новаций в отношении малого бизнеса можно назвать введение автоматизированной упрощенной системы налогообложения. Ключевой принцип данной системы – абсолютная прозрачность, что означает ведение расчетов через онлайн-кассу, выдача заработных плат через банковские карты, исчисление, удержание и перечисление НДФЛ самим банком. Предполагается, что автоматизированная упрощенная система налогообложения будет введена качестве эксперимента с 1 июля 2022 г. до 31 декабря 2027 г. на территориях четырех субъектов РФ: Москва, Московская область, Калужская область и Татарстан.

Применять автоматизированный УСН смогут организации и индивидуальные предприниматели с годовым объемом дохода до 60 млн. руб. и численностью работников не более 5 человек. Таким образом, новый режим будет доступен микропредприятиям. На начало 2022 года в структуре малого и среднего предпринимательства в РФ на долю микропредприятий приходится до 97 % (5636297). Из них 3525482 в форме индивидуальных предпринимателей, 2110815 – юридические лицам.

Таким образом, новый режим администрирования УСН может стать востребованным среди хозяйствующих субъектов. Снижение налоговых выплат будет возможно благодаря автоматизированному учету производимых расходов, информация о которых будет поступать в ФНС через онлайн-ККТ и банковские платежи. Проект предусматривает установление повышенных налоговых ставок, что, однако, не должно отразиться на величине налоговой нагрузки благодаря предполагаемой отмене страховых выплат на работников и самих работодателей. Переход на АУСН будет осуществляться через уполномоченный банк (специальный перечень) путем поручения предпринимателем ему права на передачу информации в налоговые органы по совершаемым операциям. Сумма ежемесячного налога будет исчисляться налоговым органом самостоятельно. Таким образом, налоговый режим УСН-онлайн позволит хозяйствующим субъектам снижать свои транзакционные издержки, связанные с необходимостью ведения и сдачи налоговой и иной отчетности (всего 10 форм отчетности).

Несмотря на это, как отмечают многие исследователи, причиной низкого уровня развития малого бизнеса в нашей стране по сравнению с развитыми странами является низкая эффективность государственной поддержки, в том числе через инструменты налогового стимулирования.

Остановимся на проблемах, связанных с налоговой политикой в отношении малого предпринимательства. Налоговая система – это среда, которая оказывает самое непосредственное влияние на развитие малого предпринимательства. Налоговая нагрузка, перечень налоговых льгот, административное давление в процессе взимания налогов – ключевые параметры налоговой системы, имеющие влияние на развитие малого бизнеса. Налоговая система позволяет государству влиять на объем финансовых ресурсов, которыми располагает малые предприятия, уровень занятости в сфере малого предпринимательства и уровень мобилизации налоговых платежей.

Сектор малого предпринимательства – это сфера государственного регулирования, требующая тщательной проработки параметров налоговой политики. Налоговая система Российской Федерация в настоящее время не лишена недостатков в отношении малого бизнеса. Рассмотрим некоторые из проблем реализации налоговой политики в отношении малого бизнеса в России.

- Сложная структура и запутанность налоговой системы. Как отмечают некоторые исследователи, фактически нарушаются положения п. 6 ст. 3 НК России, предписывающие понятность и доступность толкования законодательных норм в отношении исчисления и уплаты тех или иных налогов. Большой массив налогового законодательства, регулирующего основы налогообложения малого бизнеса, создаёт ситуацию, когда снижение рисков взаимоотношения с бюджетной системой возможно только при условии наличия у предпринимателей профессиональных знаний и компетенций в области налогового и бухгалтерского учета. Это приводит к увеличению транзакционных издержек, связанных с необходимостью содержания специалистов в области бухгалтерского учета и налогового планирования.

Современной мировой тенденцией является упрощение налогообложения. Налоговая система, на наш взгляд, структурно довольно сложна. Она имеет большое количество налогов, сборов, акцизов, что приводит к тому, что налогоплательщики на практике допускают серьезные нарушения правил учета налогооблагаемых операций и пр. Так же вызывает сомнения социальная направленность налоговой системы в отношении малого предпринимательства.

Некоторые законы, которые устанавливают ставки и налогооблагаемые доходы, имеют весьма двусмысленные трактовки при отнесении их к обязательным элементам налогообложения. Так, на практике часто складывается ситуация, когда за выходом очередного нормативного акта в сфере налогообложения выходят письма Минфина с разъяснениями.

- Относительно высокая налоговая нагрузка. О проблеме высокого фискального давления на малый бизнес говорят многие исследователи, в частности, В.Г. Пансков отмечает, что ключевым направлением сокращения финансовой нагрузки на малый бизнес является уменьшение в два раза ставок по страховым взносам. Как отмечает автор, это позволит сократить теневой сектор малого бизнеса и не приведет к большим фискальным потерям бюджетной системы, учитывая, какую роль играют малые предприятия в экономическом обеспечении бюджета государства.

На наш взгляд, проблема фискальной нагрузки кроится и в отсутствии методологической платформы, которая позволяла бы с экономической точки зрения обосновывать установление тех или иных налоговых ставок с точки зрения их влияния на инвестиционную активность бизнеса и пр.

При установлении налоговых ставок необходимо учитывать не только их стимулирующее влияние на производство и инвестиционную активность, но и на устранение обстоятельств, которые способствуют легальной оптимизации налогов и сборов.

Экономически обоснованным является то, что последствия уклонения от уплаты налогов намного меньше, если разные доходы будут облагаться одинаковыми налоговыми ставками. Установление дифференцированных ставок приводит к перераспределению доходов в пользу тех, которые облагаются по более низким налоговым ставкам.

Слабое экономическое обоснование установления налоговых ставком в рамках общей и специальных режимов налогообложения малого бизнеса приводит к тому, что государству в стимулирующих целях приходится вводить дополнительные налоговых льготы, которые являются дополнительными источниками рисков уклонения от уплаты налогов, что приводит к увеличению нагрузки на налоговое администрирование. Например, в современных условиях выгоднее направлять финансовые средства на выплаты заработной платы (в условиях произвольности подоходных ставок). Так как повышение заработной платы может привести к увеличению платежеспособного спроса. Следовательно, предпочтительней, чтобы доходы облагались по тем же средним ставкам, чтобы у предпринимателей не возникало стремление пользоваться легальными или полулегальными средствами ухода от налогообложения. Таким образом, нестабильность налоговых платежей, пересмотр налоговых льгот и ставок оказывают прямое и косвенное влияние на производственную и инвестиционную активность субъектов малого предпринимательства.

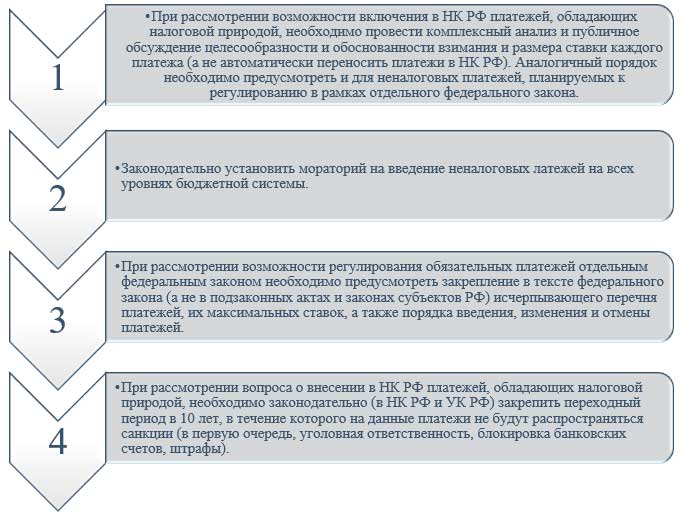

Рисунок. Правила установления и регулирования неналоговых платежей в отношении субъектов малого предпринимательства

Одним из направлений решения проблемы оптимизации фискальной нагрузки на малый бизнес является обеспечение моратория на введение дополнительных неналоговых платежей. Для этого необходимо установить единые правила установления и регулирования неналоговых платежей (рис. 1).

- Еще одна проблема развития малого бизнеса в России, которая требует решения в рамках государственной налоговой политики, на наш взгляд, нестабильность налогового законодательства. Налоговая система выстраивается таким образом, чтобы она являлась источником стабильного и последовательного пополнения бюджетной системы финансовыми ресурсами. Основной недостаток, как отмечают некоторые экономисты, – открытость для налогоплательщиков, которая способствует мотивации последних скрывать реальные результаты финансово-хозяйственной деятельности путем занижения налоговой базы и прямого сокрытия налогооблагаемых доходов. Главный тренд налоговой системы России в настоящее время – регулярные изменения, направленные на оптимизацию механизма исчисления и уплаты налогов и сборов, а также оптимизацию соотношения прямого и косвенного налогообложения в стране.

- Недостатки налоговой системы усугубляется чрезмерной бюрократизацией и чрезмерным администрированием развития малого бизнеса со стороны государства. В связи с этим, на наш взгляд, необходимо обеспечить в рамках государственной налоговой политики следующие меры:

- воздействие на бюрократическую систему, составными элементами которой являются система налогового и бухгалтерского учета, отчетность и требования к документообороту, стандарты ведения производственной деятельности;

- создание экономических условий через механизмы налогообложения в целях стимулирования. Например, введение дифференцированных подходов к расчету налоговой амортизации, что позволит повысить эффективность инвестиционной стратегии малого бизнеса, а в условиях становления и кризисов оптимизировать налоговую базу.

Таким образом, государственная налоговая политика должна стать платформой объединения интересов государства и чалого бизнеса в целях обеспечения совершенствования налоговой системы. Реализация предложенных мер позволит повысить устойчивость финансово-хозяйственной деятельности субъектов малого бизнеса в регионе, развивать социальную ответственность и привлекать инвесторов.